http://tenthamendmentcenter.com/ ... -revolution-coming/

Echoes of 1776: Is a Monetary Revolution Coming

Is America on the cusp of a revolution that will usher in a new monetary order? The lessons of history tell us that no fiat currency retains its value for long or lasts forever. And as Shakespeare noted, “what’s past is prologue.”

Major episodes in monetary history often stem from political revolutions. Just as there are boom-bust economic cycles, there are cycles of optimism pessimism that drive cultural, geopolitical, and war cycles. American history reflects the ebbs and flows in social sentiment.

The Founders wrote gold and silver into the Constitution as legal tender. They did so not because the American Revolution was financed with sound money – quite the opposite. The Founders were keenly aware of the dangers of unbacked paper money because the Continental Congress printed huge volumes of it to pay for the Revolutionary war.

The currency was known as the “continental,” and its hyperinflationary collapse toward worthlessness birthed the phrase “not worth a continental.”

The great champion of American independence, Thomas Jefferson, hoped that the newly independent country would never repeat its experiment in fiat currency. Jefferson wrote in 1813, “Paper money is liable to be abused, has been, is, and forever will be abused, in every country in which it is permitted.”

Unfortunately, that lesson of history never seems to stick. The temptation to abandon sound money always proves too great for those in power to resist, especially during a time of crisis.

Debasement of Our Money Accelerated during Civil War

Abraham Lincoln financed the Civil War in part by debasing the currency. By 1863, inflation ran rampant in the North and in the Confederacy. The Confederate States of America dollar was backed by nothing but the hope that it would retain its value in the event of a Southern victory. Today, Confederate dollars aren’t worth anything except their historical value to collectors – another in a long line of fiat currencies that failed.

In the aftermath of the carnage wrought by the Civil War, America entered into an extended period of economic ascent marked by stable price levels. The U.S. dollar, backed by gold, became King Dollar. Not until World War I did high rates of inflation return.

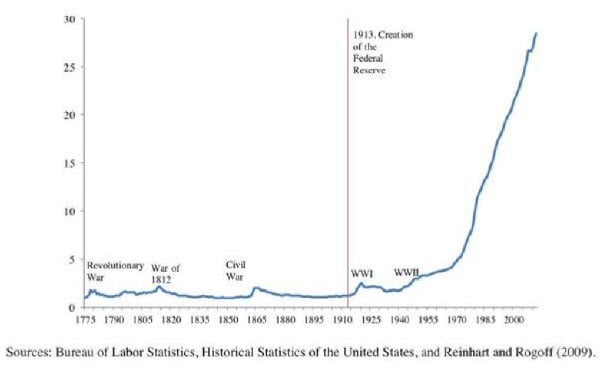

Consumer Prices 1775 – Present

But instead of returning to sound money in the decades that followed, the U.S. dollar went through a series of progressive debasements. A new “Progressive” revolution was taking hold in America. In 1913, Congress authorized the Federal Reserve to be the nation’s banker and in 1916 imposed a national income tax. The tax stayed and the Fed’s power only grew after the First World War.

The New Deal era ushered in an expansive new government role in the economy and a welfare state. After the Supreme Court had struck down some of FDR’s New Deal programs, Roosevelt infamously threatened to pack the Court with additional nominees. It was only a matter of time before the Supreme Court relented to the new zeitgeist.

At that point, the Progressive agenda was fully cemented. Its three major tenets – a powerful central bank, a progressive income tax, and an unlimited welfare  state – represent a stealth revolution in America that overturned many of its founding principles. The revolution wasn’t formally declared or fought by soldiers, but it was every bit as consequential for America’s trajectory as 1776 and 1861-1865. state – represent a stealth revolution in America that overturned many of its founding principles. The revolution wasn’t formally declared or fought by soldiers, but it was every bit as consequential for America’s trajectory as 1776 and 1861-1865.

It would not have been possible for the government to accrue more than $200 trillion in unfunded liabilities without the twofer of a central bank and a fiat currency. The U.S. dollar didn’t become fully fiat until 1971, when President Nixon suspended gold redeemability. That’s when growth in the national debt became completely unconstrained.

Lack of Gold/Silver Backing Led to Explosive Growth in Debt

Today, U.S. debt is so enormous, and the long-term projections so unworkable, that a debt crisis is unavoidable. The only question is what form it will take – default or hyperinflation?

History shows that unpayable sovereign debts denominated in fiat currencies tend to be inflated away rather than defaulted on outright. There are some exceptions, of course. The recent $1.7 billion Greek debt default owes to the fact that Greece is on the euro and can’t print its own euros.

The U.S., on the other hand, owns its own printing press. As former Federal Reserve chairman Alan Greenspan explained, “The United States can pay any debt it has because we can always print money to do that.”

When that happens, and when the public loses confidence in the dollar, a revolution for the restoration of sound money may commence.

At present, the modern-day Progressives have another revolution in mind. Their agenda is focused more on overturning the culture rather than the economy. Hence, they’ve been dubbed “Cultural Marxists.” Their strategy is to strike at the root of American identity by denigrating its history and its people.

The culture wars won’t ever end, because demonizing people for holding ideas that were socially acceptable in the recent past is how the hard left makes advances. But what could set the Cultural Marxists back is the bankruptcy of the government.

The coming debt crisis will set the nation on a new monetary course. It just might spark a political revolution, too, against the failed tenets of Progressivism that caused the crisis.

|